por Luiz Carlos Azenha

Confirmei há pouco com o Hotel das Cataratas, de Foz da Iguaçu: um grupo de investidores estrangeiros esteve mesmo hospedado lá, para participar de um evento. Uma funcionária do setor de reservas disse que as informações relativas ao grupo são confidenciais, ou seja, que não pode revelar quem esteve presente, nem quem ficou hospedado.

A funcionária sugeriu que uma consulta fosse feita à assessoria do ex-presidente Fernando Henrique Cardoso. É o que Conceição Lemes está fazendo neste momento.

Estes esclarecimentos se fazem necessários diante de um post do blog Tijolaço, do deputado Brizola Neto, para o qual buscamos confirmação independente.

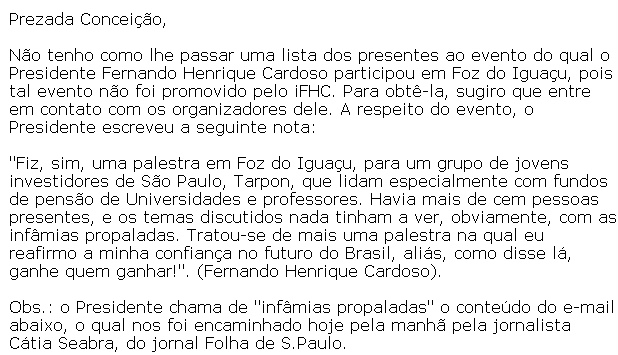

ASSESSORIA DE IMPRENSA DE FHC ESCLARECE

Sobre a Tarpon Investimentos, com a qual fizemos contato (ainda sem resposta), a revista Exame publicou:

Vai um dinheiro aí?

Chega ao Brasil uma nova geração de fundos private equity. E ela traz consigo 2 bilhões de dólares para investir

Por Denise Carvalho | 25.08.2006

Depois de uma entressafra de investimentos que durou pelo menos três anos, uma nova injeção de capital de risco está chegando ao país. Existem pelo menos dez novos gestores de fundos de private equity já investindo ou em fase de levantamento de capital — bilhões de dólares que serão injetados em empresas brasileiras.

Esse grupo de estreantes, formado por nomes ainda pouco conhecidos, como Tarpon, AG Angra e Governança & Gestão (G&G), vem captando dinheiro a taxas asiáticas. Nos últimos 12 meses, seis desses fundos captaram 815 milhões de dólares e até o fim do ano os recursos reunidos por esse novo time devem alcançar 2 bilhões de dólares.

É uma soma considerável, sobretudo levando-se em conta o retrospecto dessa atividade no país — a quantia levantada pelos novos fundos será equivalente a quase 30% do que todo o setor de private equity movimenta hoje no Brasil. Para as empresas brasileiras, ainda carentes de fontes de financiamento, a chegada dessa leva de investidores é uma ótima notícia.

“A entrada de novos recursos sempre torna o crédito para os negócios mais barato”, afirma Marcus Regueira, presidente da Associação Brasileira de Gestores de Fundos de Private Equity e Capital de Risco (ABVCAP).

O maior motor dessa euforia é o crescimento do mercado de capitais brasileiro. Em geral, os fundos de private equity compram participações em empresas para tentar valorizá-las e vendê-las no futuro. Com o fortalecimento da bolsa, esse movimento de saída ficou mais fácil, mais lucrativo e, por essa razão, mais atrativo.

Das últimas 20 ofertas públicas de ações feitas na Bovespa, 13 foram de empresas que tinham fundos de private equity entre seus acionistas. Juntas, essas companhias levantaram mais de 4 bilhões de dólares em suas emissões de ações.

“Não há dúvida de que a chegada desses novatos ocorre graças às melhores oportunidades de negócio no país, à liquidez do mercado e ao desenvolvimento da bolsa de valores, que propicia a saída dos investidores dos fundos”, afirma o professor Cláudio Vilar Furtado, coordenador do Centro de Estudos de Private Equity e Venture Capital da Fundação Getulio Vargas.

Outro fator também tem estimulado a entrada de novos gestores. Em 2003, a Comissão de Valores Mobiliários (CVM) criou uma legislação que torna mais transparente a administração das empresas que recebem esse tipo de investimento — normalmente companhias de capital fechado, pouco acostumadas a prestar contas.

Com isso, elas agora são obrigadas a apresentar ao fundo a demonstração de seus resultados, a relatar os contratos que têm com companhias co ligadas e a eleger um conselho de administração. A transparência, claro, diminui os riscos inerentes ao negócio. Menos risco normalmente significa mais investimento.

No radar desses novos fundos, os setores que oferecem melhores oportunidades atualmente são os de infra-estrutura, agronegócio, energia, varejo e imobiliário. É nessas áreas que os gestores começam a concentrar seu dinheiro.

Veja o caso da Tarpon, administradora de recursos que tem em carteira aproximadamente 580 milhões de reais num fundo de private equity. Fundada em 2002, a Tarpon tem entre os sócios o administrador paulista José Carlos Reis de Magalhães, conhecido como Zeca e tido no mercado como uma espécie de gênio precoce das finanças. Com apenas 28 anos, Zeca tem passagens por empresas como GP, Semco e pelos bancos JP Morgan e Patrimônio.

Neste ano, comandou a primeira tacada da Tarpon na área de private equity ao associar-se a um grupo de investidores, entre os quais o empresário Elie Horn, dono da construtora Cyrela. Juntos, eles criaram a BrasilAgro.

Seu objetivo é comprar e arrendar propriedades rurais onde serão desenvolvidas atividades como o plantio de cana-de-açúcar, grãos e outras culturas. Os executivos da empresa, que fez sua estréia na bolsa em maio, anunciaram há alguns dias que estão prestes a fechar a compra de seus três primeiros terrenos.

Alguns dos gestores dessa nova safra já são há algum tempo celebridades do mundo das finanças. É o caso do hoje recluso Armínio Fraga, sócio da Gávea Investimentos e ex-presidente do Banco Central, considerado um dos notáveis da gestão do ex-presidente Fernando Henrique Cardoso e que trabalhou durante seis anos com o especulador húngaro George Soros.

Há cerca de um ano, a Gávea passou a captar recursos para um fundo de private equity gerido por Luiz Fraga, primo e sócio de Armínio. Hoje, esse fundo soma quase 220 milhões de dólares. Entre seus recentes investimentos estão a aquisição da Fazenda Ipanema, antiga propriedade do banqueiro Júlio Bozano, localizada em Alfenas, no sul de Minas Gerais, e a compra de um andar de um edi fício comercial anexo ao Shopping Leblon, no Rio de Janeiro, que será inaugurado nos próximos meses.

“O fato de ter atuado na carreira pública facilita o contato com donos de empresas e projetos”, diz Antonio Kandir, outro estreante no mercado de private equity que freqüentou os bastidores da política. Ex-ministro do Planejamento, Kandir é sócio da Governança & Gestão Investimentos, que já captou 300 milhões de reais.

Seu primeiro grande negócio foi a compra do controle acionário da rede de supermercados Gimenes, em abril. Com sede em Sertãozinho, no interior paulista, a cadeia tem 27 lojas na região de Ribeirão Preto.

FONTE: Viomundo

Nenhum comentário:

Postar um comentário